Belastingaangifte 2025: 10 levenssituaties die er invloed op hebben

Een huwelijk, werkloosheid, ziekte, hypotheeklening, pensioen, kind... Als je een van deze veranderingen hebt meegemaakt, zal je belastingaangifte ook anders zijn. Ontdek onze gids om je te helpen je belastingaangifte voor 2025 correct in te vullen voor elke situatie en te profiteren van belastingverminderingen.

In dit artikel

- 1. Je was ziek, had een ongeval of kreeg een handicap

- 2. Je hebt je eerste baan gevonden

- 3. Je bent getrouwd of wettelijk gaan samenwonen

- 4. Je hebt geleend voor je woning

- 5. Je hebt een kind gekregen

- 6. Je hebt wat bijverdiend

- 7. Je partner is overleden

- 8. Je bent gescheiden

- 9. Je bent werkloos geworden

- 10. Je bent met pensioen gegaan

1. Je was ziek, had een ongeval of kreeg een handicap

Belastingregime in verband met de gezondheid en een handicap

Heb je in 2024 een vervangingsinkomen ontvangen? Let erop dat je deze correct aangeeft in je belastingaangifte.

Was je arbeidsongeschikt? En kreeg je een uitkering aangeduid als “vervangingsinkomen”? Je moet al deze inkomsten vermelden in vak IV of V van je belastingaangifte. De fiscus brengt bij de berekening van de belasting een bedrag in mindering dat kan variëren naargelang de aard en het bedrag van de inkomsten.

Als je een zware handicap hebt, vermeld je dat ook in de aangifte.

Onder meer personen die recht hebben op een uitkering of tegemoetkoming voor een handicap worden fiscaal als een persoon met een zware handicap beschouwd. Vermeld de zware handicap onder de codes 1028 en/of 2028. Dit geeft recht op een bijkomende belastingvrije som.

Meer weten? Lees onze Belastinggids 2025

Terug naar boven2. Je hebt je eerste baan gevonden

Het belastingstelsel voor nieuwe werknemers

Het is zover. Je hebt eindelijk je eerste baan. Maar wat zijn de gevolgen voor je belastingaangifte?

Je moet dezelfde zaken aangeven als elke andere werknemer. De meeste daarvan staan op de fiscale fiche 281.10 die je elk jaar ontvangt.

Heb je heel weinig verdiend? Dan moet je misschien geen belasting betalen. Maar vergeet deze inkomsten en de ingehouden bedrijfsvoorheffing niet aan te geven, want de bedrijfsvoorheffing wordt in je voordeel verrekend.

De vergoeding van je verplaatsingskosten voor woon-werkverkeer

Let op: Als je werkgever jouw verplaatsingskosten van jouw woning naar je werk vergoedt, heb je recht op een vrijstelling, maar het bedrag staat niet op formulier 281.10.

Het bedrag dat je werkgever jou voor deze verplaatsingen heeft betaald en wat hij de aan de vervoersmaatschappij (bijvoorbeeld de NMBS) voor jou heeft betaald, vind je in vak IV bij A.7, onder code 254.

Heb je gekozen voor het forfait voor de beroepskosten (en geef je dus geen werkelijke beroepskosten aan)? Dan heb je recht op een - volledige of gedeeltelijke - vrijstelling, aan te geven onder code 255.

Meer weten? Lees onze Belastinggids 2025.

Terug naar boven3. Je bent getrouwd of wettelijk gaan samenwonen

Hoe de burgerlijke staat je belastingaangifte beïnvloedt

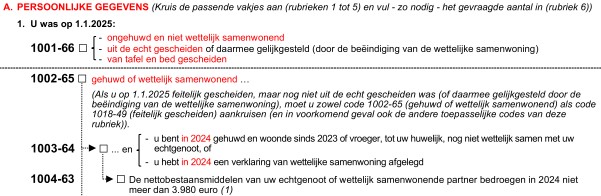

Ben je gehuwd of wettelijk gaan samenwonen in 2024? Proficiat! Maar welke invloed heeft dit op je aangifte?

Als je in 2024 getrouwd bent of wettelijk bent gaan samenwonen, moet je nog steeds een aparte aangifte indienen, maar je moet je nieuwe status wel vermelden in vak II. Als een van jullie zeer weinig inkomsten heeft, kom je mogelijk in aanmerking voor een belastingvoordeel (code 1004-63).

Ben je in 2023 getrouwd of wettelijk gaan samenwonen? Dan is dit jullie eerste gezamenlijke aangifte.

Meer weten? Lees onze Belastinggids 2025.

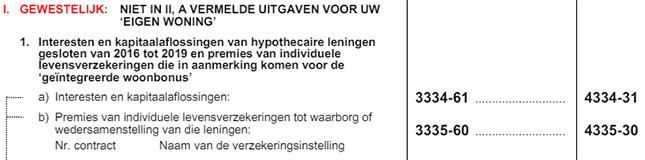

Terug naar boven4. Je hebt geleend voor je woning

De belastingaftrek voor woonleningen

Enkel het Waalse Gewest biedt nog een belastingvoordeel voor een hypotheeklening die in 2024 is gesloten. Het Vlaams Gewest heeft het belastingvoordeel afgeschaft voor nieuwe leningen gesloten vanaf 2020 en voorziet enkel een fiscaal voordeel voor hypotheekleningen die ten laatste in 2019 zijn gesloten voor je gezinswoning of “eigen” woning. In dit geval moet je vak IX. I van de aangifte invullen.

Het Brussels Hoofdstedelijk Gewest heeft het voordeel al afgeschaft in 2017 voor nieuwe leningen.

Let op: Als je als eigenaar zelf in je woning woont, moet je het kadastraal inkomen in principe niet aangeven in vak III, want deze woning is vrijgesteld van de personenbelasting.

Naast de hypotheeklening kun je de schuldsaldoverzekering fiscaal aftrekken.

Gaat het niet om jouw “eigen” woning (bijvoorbeeld een tweede verblijf of verhuurpand)? Dan kan je nog steeds recht hebben op een fiscaal voordeel, maar deze keer van de federale overheid (vak IX. II. B), met andere regels.

Voor nieuwe leningen gesloten vanaf 2024 voor een tweede woning geldt dat de kapitaalaflossingen en de premies van de schuldsaldoverzekering niet langer in aanmerking komen voor belastingaftrek. Enkel de interesten blijven nog fiscaal aftrekbaar in 2024.

Meer weten? Lees onze Belastinggids 2025.

Terug naar boven5. Je hebt een kind gekregen

Belastingvoordeel voor gezinnen

Heb je een kind gekregen? Dan zijn er een aantal zaken die je moet weten om je aangifte goed in te vullen.

- De geboortepremie, intussen omgedoopt tot startbedrag, en de kinderbijslag, nu Groeipakket, worden niet beschouwd als belastbaar inkomen.

- De uitkeringen bij zwangerschaps- of vaderschapsverlof zijn vervangingsinkomsten. (Aan te geven in vak IV)

- Kinderen ten laste geven recht op een verhoogde belastingvrije som. Ga na of al jouw kinderen correct zijn vermeld in de belastingaangifte.

- Je hebt recht op een belastingvermindering voor kinderopvangkosten. Vermeld dit in vak X van je aangifte. Maar als je geen of weinig kinderopvangkosten hebt, kan het voordeliger uitvallen om te kiezen voor een extra belastingvrije som voor kinderen jonger dan drie jaar (code 1038-29).

Meer weten? Lees onze Belastinggids 2025.

Terug naar boven6. Je hebt wat bijverdiend

Hoe geef je inkomsten uit nevenactiviteiten aan?

Wat je in 2024 aan aanvullende inkomsten hebt ontvangen, is soms belastbaar, en soms niet. En ook al zijn ze dat niet, soms moet je ze wel aangeven en soms niet.

De volgende inkomsten worden op verschillende manieren behandeld:

- Bijverdienen met een flexi-job

- Bijkomende inkomsten uit de deeleconomie of vrijwilligerswerk

- Vrijgestelde overuren

- Inkomsten uit occasionele prestaties

- Inkomsten als zelfstandige in bijberoep

Meer weten? Lees onze Belastinggids 2025.

Terug naar boven7. Je partner is overleden

De fiscale gevolgen van het overlijden van een partner

Gaat het om je echtgeno(o)t(e) of wettelijk samenwonende? Dan moet je twee afzonderlijke aangiften invullen en in vak II beslissen of je een gezamenlijke of afzonderlijke belastingaanslag wilt.

Als er een storting is geweest van de schuldsaldoverzekering: het gestorte bedrag in 2024 om de lening te dekken wordt belast als een fictieve rente en moet jaarlijks worden aangegeven en aangeduid in het vak V.

Als de premie voor de schuldsaldoverzekering nooit in mindering is gebracht in de belastingen, is het ontvangen kapitaal niet belastbaar.

Als je een kapitaal hebt opgestreken op basis van een groepsverzekering of een individuele levensverzekering, zul je worden belast op dit kapitaal.

Meer weten? Lees onze Belastinggids 2025.

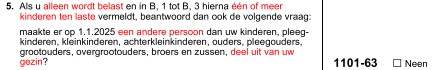

Terug naar boven8. Je bent gescheiden

Hoe beïnvloedt een scheiding je belastingaangifte

Ben je in 2024 gescheiden of heb je de wettelijke samenwoning beëindigd? Dan zal je fiscaal als alleenstaande voor het volledige jaar 2024 worden beschouwd. Beantwoord in dat geval ook de volgende vraag in vak II als je kinderen hebt, want bij een laag inkomen heb je mogelijk recht op een extra belastingvrije som en een hoger belastingvoordeel voor de kinderopvang.

Ben je in 2024 feitelijk uit elkaar gegaan, maar was je op 31/12 nog getrouwd of wettelijk samenwonend? Dan moet je voor dit jaar nog een gezamenlijk aangifte invullen.

Pas vanaf het inkomen van 2025 (aangifte 2026) zal je als alleenstaande worden beschouwd.

Meer weten? Lees onze Belastinggids 2025.

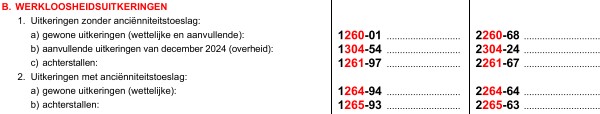

Terug naar boven9. Je bent werkloos geworden

Belastingregime voor werklozen

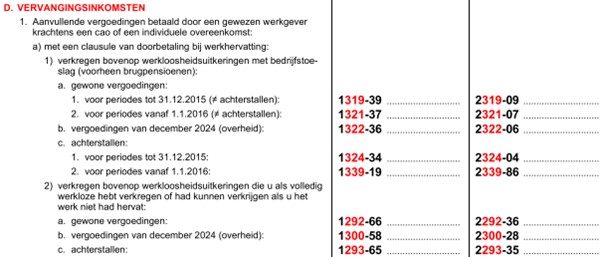

Heb je in 2024 je baan verloren? Dan heb je hoogstwaarschijnlijk werkloosheidsuitkeringen ontvangen. Deze uitkeringen zijn vervangingsinkomsten en worden in vak IV van je belastingaangifte vermeld.

Toen je je baan verloor, heb je mogelijk ook een ontslagvergoeding en vervroegd vakantiegeld van je voormalige werkgever ontvangen. Ook deze moet je op je aangifte aangeven.

- Ontslagvergoedingen: aan te geven in A.5.

- Vervroegd vakantiegeld: aan te geven in A.3. onder code 251.

Meer weten? Lees onze Belastinggids 2025.

Terug naar boven10. Je bent met pensioen gegaan

De fiscale gevolgen van je pensioen

Heb je in 2024 je pensioen opgenomen? Dan heb je waarschijnlijk voor een deel van het jaar zowel je gebruikelijke loon als voor het andere deel je wettelijk pensioen ontvangen. Je zult beide moeten aangeven.

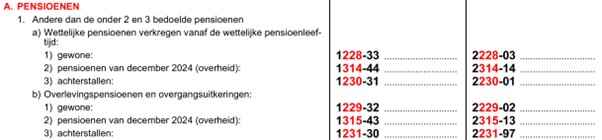

Ontving je in 2024 een wettelijk pensioen, een overlevingspensioen of een overbruggingsuitkering? Dan moet je een formulier 281.11 hebben ontvangen. De verschillende ontvangen bedragen worden vermeld in de aangifte in vak V, A. 1.

Heb je ook het kapitaal uit je individuele levensverzekering, groepsverzekering of pensioensparen ontvangen? Dan moet je dit ook aangeven. Bepaalde regels verschillen naargelang het soort verzekering of spaarproduct.

Meer weten? Lees onze Belastinggids 2025.

Zit je met vragen over je belastingaangifte?

Raadpleeg onze Belastinggids 2025

Onze Belastinggids 2025 kan je te helpen bij het invullen van het formulier. Abonnees van Budget&Recht ontvangen de gids automatisch.

Gebruik onze belastingsoftware Multitax

Met onze belastingsoftware Multitax 2025 kun je je belasting berekenen en optimaliseren volgens de nieuwste regels en ontdek je voor welke belastingverminderingen je in aanmerking komt.

Voer simulaties uit om de impact van de wijzigingen op je uiteindelijke belastingaanslag te bekijken.

Terug naar boven